Tähelepanu! Artikkel on enam kui 5 aastat vana ning kuulub väljaande digitaalsesse arhiivi. Väljaanne ei uuenda ega kaasajasta arhiveeritud sisu, mistõttu võib olla vajalik kaasaegsete allikatega tutvumine

Mart Mäe: pankadel on ees murranguline aeg

Tehisintellektiga kerkivad uued võimalused pankade arenguks. Tulevikupanga kolmest stenaariumist kirjutab Microsoft Eesti juht Mart Mäe.

Panganduse keskne mõte on aidata klientidel saavutada nende finantseesmärgid. Finantsasutuste tekkimisest saati on neil olnud ainulaadne koht majanduse edendamisel. Olgu pankade täidetavaks ülesandeks stabiilse valuutavahetuse kursi hoidmine, süsteemse riski juhtimine, kodu ostmisel aitamine või pensionifondide haldamine, on nende keskne roll olnud alati aidata klientidel saavutada nende eesmärgid.

Tehnoloogilise arengu, kultuurilise muutumise ja muutuvate seaduste tõttu seisab pangandussektor praegu silmitsi murrangulise ajaga. Uut liiki kliendid või isegi konkurendid otsivad tavapärasele pangandusele radikaalselt teistsuguseid alternatiive. Ühelt poolt on see pankadele suur probleem, teiselt poolt aga võimalus uues digimajanduses ennast uuesti luua.

Pangad on üle elanud läbimurdeid rohkem kui üks kord, kuigi viimasel ajal toimuvad muutused kiiremini. Uued konkurendid panganduses tahavad täielikult uuesti kirjutada pikka aega pankade kasutatud reeglid. Sama on juhtunud ka teistel turgudel: kes oleks võinud arvata, et üks väga mugav ja atraktiivne platvorm, nagu Airbnb ja Uber, muudab põhjalikult üüri- või transporditurgu? Sellised sündmused korraldavad ümber turu põhialused ning ellu jääjad ei ole ilmtingimata tugevaimad, vaid need, kes kõige paremini muutusega kohanevad ja on valmis ümber hindama oma praegused kasumlikud ärivaldkonnad.

Praegu on pangad väga mitmesuguste mõjude meelevallas. Y-põlvkond on palju ettevõtlusmeelsem kui varasemad põlvkonnad. Nad tahavad ise oma rahaasju korraldada, eelistavad iseteenindust ja ei usalda üldisi kõiki hõlmavaid pakkumisi. Seetõttu kasutavad nad ise sageli erinevate pakkujate teenuseid. Kui sellele lisada mobiiltelefonide ja seadmete valitsetav maailm, on mõistetav, et tarbijad soovivad lihtsust ja toimivaid teenuseid. Facebook, Apple ja PayPal on pikka aega pakkunud teenuseid, mis alles hiljuti olid ainult pankade pärusmaa. Peale selle veel finantstehnoloogiline ökosüsteem, mis pakub kasutajale tavaliselt palju mugavamaid lahendusi.

Ometigi on pankadel olemas kõik vajalik muutumiseks ja digimajanduse tingimustes konkurentsi pakkumiseks. Neil on hulgaliselt andmeid, mida on võimalik töödelda pilveandmetöötluse abil, samuti tehisintellekti analüütilised vahendid uue kasutajakogemuse ja tulemuslikkuse pakkumiseks tasemel, mis alles mõned aastad tagasi oli mõeldamatu. Näiteks võib pank erinevatest allikatest pärit andmeid võrreldes välja selgitada, et ettevõttel on vaja krediidiliini pikendada ja pakkuda seda juba varem. Samuti saab pank identida klienti kasutades telemeetrial, biomeetrial ja tehisintellektil põhinevat näotuvastust ja pakkuda talle ainulaadset lahendust. Balti riikides on juba mõned näited olemas, st pangad hakkavad juba kasutama digitaalseks transformatsiooniks vajalikke vahendeid. Näites võttis Luminor – üks suurimaid finantsteenuste pakkujaid Baltikumis - hiljuti kasutusele Microsoft Office 365 vahendite komplekti.

Kõige eelöeldu alusel võib järeldada, et tekivad loomulikud, erinevad, kuid osaliselt seotud ja tulevikku suunatud ideed, mida traditsiooniline pangandussektor hakkab tulevikus oma ellujäämiseks järgima.

Tsentraliseerimine. Avatud pangandusplatvorm edendab uuenduslikkust ja põhimõttelisi muudatusi finantstehnoloogilises ökosüsteemis ja pangandussuhetes. Finantstehnoloogilised idufirmad ei ole enam ainult partnerid või konkurendid, vaid neist saavad maksejõulised pangakliendid, kes kasutavad põhilisi pangateenuseid. Selle trendi heaks näiteks on ClearBank, millest teatati Ühendkuningriigis. ClearBank opereerib ainult Microsofti pilvel ja esitleb ennast kui pankade panka, mis ei paku teenuseid tavatarbijatele, vaid finantstehnoloogilistele idufirmadele, krediidiühistutele ja muudele traditsioonilisele pangale vastanduvatele üksustele.

ClearBank pakub oma klientidele makse menetlemist and pangaplatvormi üürimist, mis võimaldab klientidel osutada tavapäraseid pangateenuseid ilma oma arendusplatvormi miljoneid investeerimata. See viib meid tulevikku, kus selliste madala väärtusega teenuste pakkumine usaldatakse automatiseeritud tehisintellektile, samas kui pangad keskenduvad oma põhipädevustele nagu seda teeb ClearBank.

Pangad kõikjal. Sektoritevahelised erinevused on hakanud kaduma ja pangateenused levivad ka teistele turgudele, mistõttu muutub ka finantsasutuse roll iseenesest ulatuslikumaks. Tulevikupangad ei ole lihtsalt tavapärased partnerid. Nad keskenduvad kiirusele ning nende finantsteenused toimivad väga lihtsalt (isehäälestumise (plug and play) põhimõte), lõimudes kindlasti erinevatesse väärtusahelatesse. Lisaks kõigele sellele pakutakse turvalisi pilvelahendusi ja andmeanalüüsi, mis võimaldab pankadel teha lõpptarbijale tema isikule kohandatud ja talle atraktiivseid pakkumisi.

Sõlmede ökosüsteem. Juba praegu täidavad pangakliendid ise paljusid traditsioonilisi pangafunktsioone ning mõnikord tegutsevad isegi väikepankadena. Selles tulevikuväljavaates jääb väärtus kasutaja kätte. Finantsasutused annavad vajaliku taristu ja tegutsevad usaldusväärsete üksustena ühendades üksiktarbijad väikeste rühmadega üleilmses mikropanganduse võrgustikus. Plokiahela põhimõtteid rakendades hakkavad need uued üksused raha laenama ja äriideid rahastama tavapankadest väiksemas mahus või ambitsioonikamate finantseesmärkide saavutamiseks ühendama vahendeid teiste selle turu osalistega. Sellel turul tegutsevad finantsasutused saavad kasu liitumisel põhinevatest või väärtust lisavatest teenustest. Samal ajal kasutavad nad oma taristut läbivaid andmeid edendamaks suhteid klientidega, parandamaks oma teenuseid ja leidmaks uusi ärivõimalusi.

Praegu on raske öelda, millist teed pidi pangandussektor minema hakkab, kuid tõenäoliselt on sellel midagi kõigist kolmest tulevikuväljavaatest. Selge on vaid üks: pangad ei saa enam jääda selliseks nagu nad on praegu ja peavad võtma arvesse muutusi tarbimises ja turul, kusjuures tehnoloogilise uuenduseta ei ole seda võimalik saavutada.

Seotud lood

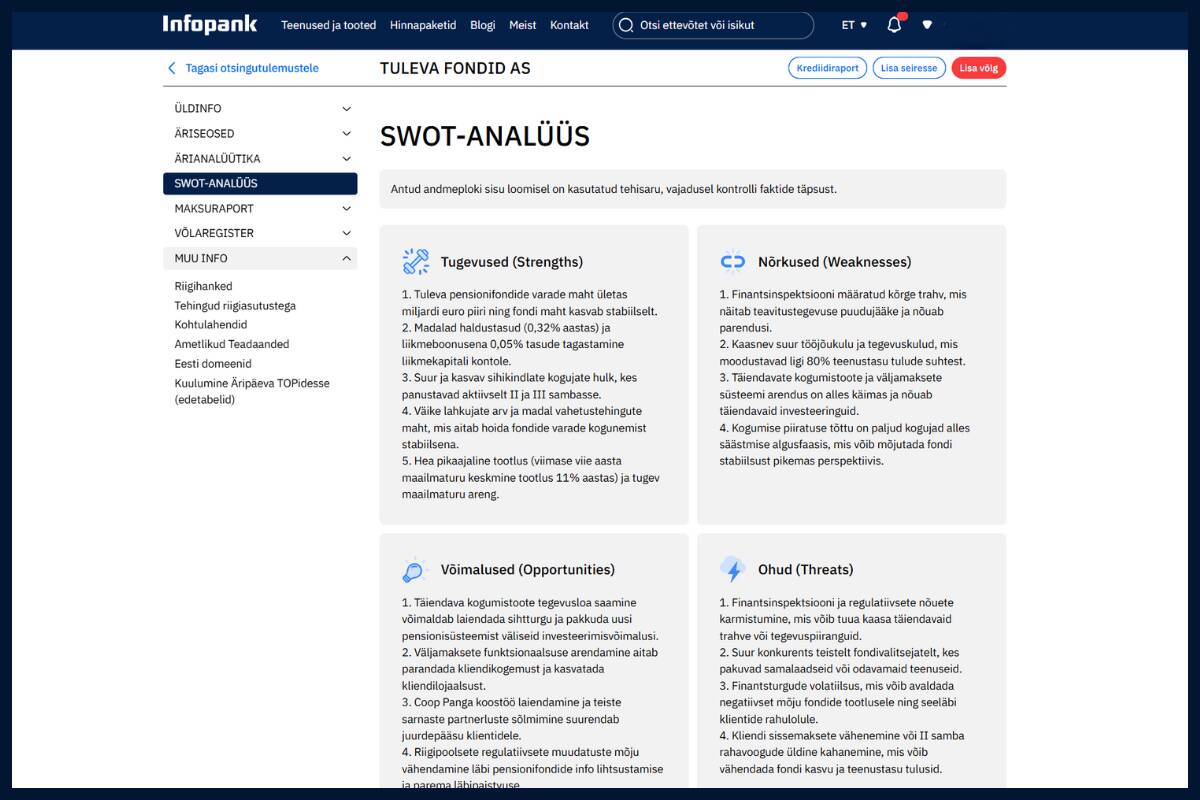

Alates 12.06.2025 näevad Infopanga kasutajad ettevõtte vaates senisest märksa rohkem sisu. Kokku on lisandunud 9 uut andmeplokki, mille loomisel on kasutatud majandusaasta aruandeid, tehisaru ja teisi Infopanga andmeid.

Enimloetud

1

Viimased uudised

Hetkel kuum

Liitu uudiskirjaga

Telli uudiskiri ning saad oma postkasti päeva olulisemad uudised.

Tagasi ITuudised esilehele